El proyecto de asistencia técnica a cooperativas se enfoca en el diseño, implementación y seguimiento de los productos de ahorro y crédito para poblaciones de bajos ingresos en cada una de las cooperativas seleccionadas, de acuerdo con su capacidad institucional, ajustando sus políticas y objetivos estratégicos y brindando acompañamiento y seguimiento a las cooperativas participantes.

A través de una convocatoria pública, Banca de las Oportunidades contrató al Consejo Mundial – WOCCU, el cual proporciona a las cooperativas asesoría y capacitación en el diseño de productos de microcrédito y microahorro con la correspondiente metodología que les ha permitido una expansión eficiente y sostenible hacia el mercado objetivo, sin poner en riesgo su estabilidad, y apoyando los esquemas de gobernabilidad.

El proyecto ha permitido a las Cooperativas participantes fortalecer las políticas de ahorro y crédito, y de manejo de riesgo; así como de gestión operativa y administrativa.

Se logró ampliar y consolidar el modelo de servicios financieros microfinancieros rurales y urbanos a nuevas regiones del país, contribuyendo a:

1. Profundizar y ampliar el acceso a los servicios financieros a segmentos de la población no atendidos y de bajos ingresos operando con 31 cooperativas a nivel nacional.

2. Dotar a las Cooperativas de productos, políticas, procesos, herramientas y estrategias adecuadas para la sostenibilidad de los servicios y reducir las barreras de ingreso de nuevos asociados aplicando una estrategia transversal de educación financiera.

3. Transferir tecnología y canales a las cooperativas participantes que conlleven a la oferta sostenible de servicios financieros a segmentos de la población rurales desatendidos, mediante la ampliación de cobertura implementando nuevos puntos de contacto y atención (Asesor móvil, corresponsales, oficinas y/o extensiones de caja)

Como parte de la estrategia de ampliación de la prestación de los servicios financieros, se contó con una red de 486 puntos de contacto y/o atención, que incluyen 308 oficinas, 83 corresponsales no bancarios y 95 PDA´S o dispositivos móviles. Con esta red se logró hacer presencia en 24 departamentos y en más de 300 municipios.

Durante la ejecución del proyecto se abrieron un total de 57 oficinas de las cuales, 25 fueron cofinanciadas por Banca de las Oportunidades, 17 abiertas en municipios sin presencia con recursos propios de las cooperativas y otras 15 en otros municipios.

Durante el desarrollo de la extensión del proyecto, se logró consolidar el grupo de 31 cooperativas por medio del compartir con los gerentes y contrapartes de las entidades participantes las experiencias del proyecto, teniendo en cuenta las diferentes metodologías y estrategias implementadas.

Cooperativas participantes asistencia técnica

FASE I: Cooptenjo, Cofincafé, Coofisam, Creafam, Cofinal, Servimcoop, Comultrasan, Microempresas de Colombia, Prosperando, Congente, Coomuldesa.

FASE II: Caja Unión, Coopservivelez, Coomultrago, Coop. Villa Nueva, Pio XII de Cocorná, Coogranada, Cootramed, CoopSanluis, CoopPeaipe, Ultrahuilca, Credifuturo, Coprocenva, Cootraim, Cotrapeldar, Coop San Francisco, Coop La Rosa, Coagrosur Ltda, Cootep, Comerciacoop, Coonfiamos, Cooptenjo, Cofincafé, Coofisam, Cofinal, Servimcoop, Comultrasan, Microempresas de Colombia, Prosperando, Congente y Coomuldesa.

Fases del Proyecto-cooperativas AT

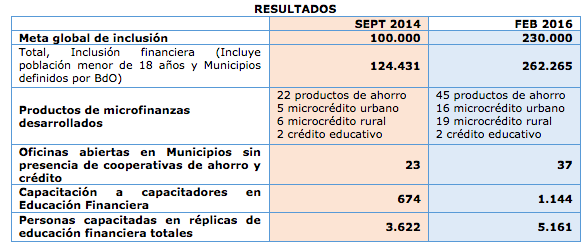

Fase I: 12 cooperativas - duración de tres años (octubre 2011 a octubre 2014) – Meta: 100 mil nuevos asociados.

Fase II: 11 cooperativas antiguas + 20 cooperativas nuevas (Total 31 cooperativas) – Duración: un año y medio (octubre 2014 a abril 2016) – Meta: 130 mil nuevos asociados (total: 230 mil nuevos asociados).

Metodología-Cooperativas AT

El programa está utilizando metodologías de trabajo y tecnología móvil para llevar servicios financieros a las comunidades rurales y las personas de bajos ingresos a lo largo del país (Semilla Cooperativa), las cuales anteriormente no tenían cuentas bancarias.

Asimismo, ha motivado un cambio de paradigma en las cooperativas que participan en proyecto, logrando que las mismas lleven servicios financieros a los asociados con oportunidad y costos razonables, reduciendo los tiempos de espera y las barreras de ingreso, ajustando políticas y procedimientos.

Así se ha consolidado una metodología de servicios financieros para el entorno colombiano a través del ahorro con menores costos y mediante la educación financiera ajustada a cada zona del país considerando las diferentes costumbres y características locales.

Semilla Cooperativa

Esta metodología consiste en la utilización de la tecnología (PDA o dispositivos móviles) para llevar los servicios financieros (ahorro y crédito) a la comunidad, la casa o el negocio. Ir a los clientes en lugar de esperar que ellos vengan para acercar a los servicios financieros a las comunidades especialmente rurales con el fin de reducir los costos de transacción para los socios de la cooperativa

Mediante la metodología de servicios financieros rurales, Semilla Cooperativa logró vincular a las cooperativas alrededor de 29.997personas del área rural en 1.427 grupos, las cuales se beneficiaron de los productos y servicios financieros formales e integrales, desarrollando ahorro permanente y productos de microcrédito rural, adicionalmente las reuniones se han constituido en el espacio de compartir y fortalecer las comunidades a nivel organizacional.

Veinticuatro de las 31 cooperativas del proyecto implementan la metodología en zonas rurales de más de 100 municipios, ubicados en 19 departamentos del país. Con alrededor de 100 Asesores Financieros Rurales.

Educación Financiera

Las actividades de educación financiera conformaron la estrategia transversal del proyecto, convirtiéndose en la herramienta para la promoción y concientización del uso responsable de los servicios financieros ofrecidos y diseñados en cada una de las cooperativas.

Se capacitaron en Educación Financiera un total de 1.144 capacitadores y población que asistió a las réplicas compartidas. Las cooperativas, por su parte, lograron replicar la información a más de 5.161 personas directamente, superándose ampliamente la meta establecida originalmente.

El compromiso mostrado por las entidades en continuar con las réplicas del programa de educación financiera generó resultados significativos llegando a un total de 105.242 personas durante la ejecución de todo el proyecto.

Resultados proyecto

La implementación de productos, metodologías, herramientas y las diferentes actividades de asistencia técnica, han permitido que durante el tiempo de ejecución del proyecto se lograran los siguientes resultados a febrero de 2016.

Durante la ejecución del proyecto, el resultado de inclusión al sistema financiero cooperativo es de 262.265 asociados nuevos.

Es de resaltar que más de la mitad de las cooperativas participantes presentaron una efectividad en inclusión superior al 50%, es decir que en 22 de las 31 cooperativas participantes 1 de cada 2 asociados nuevos accede por primera vez a servicios financieros formales.

Lecciones aprendidas

• Para lograr mayores niveles de inclusión financiera es necesario llegar a zonas rurales y rurales dispersas con metodologías, herramientas tecnológicas y productos adecuados a las necesidades de la población, que generen confianza, aceptación y conveniencia que reduzca de manera efectiva su costo de transacción. Las zonas urbanas tienden a presentar mucha más oferta de servicios financieras que las rurales, con baja presencia de entidades financieras.

• La implementación de la Educación Financiera como estrategia transversal, contextualizada a las diferentes características de la población objetivo es fundamental para fomentar el USO apropiado y responsable de servicios financieros.

• Se generaron por lo menos 400 nuevos empleos directos, principalmente en zonas rurales, fortaleciendo así la dinámica económica de las comunidades y el desarrollo de capacidades locales.

• El desarrollo e implementación de herramientas tecnológicas que brindan seguridad y confianza a la población objetivo contribuye un factor de éxito indispensable en el perfeccionamiento de la estrategia de inclusión. Se demostró con resultados constantes y fuerte tendencia de crecimiento que la población colombiana si puede hacer un uso responsable y permanente de los servicios financieros, siempre y cuando se llegue con la oferta adecuada que motive al desarrollo, facilitando la cercanía con la entidad (dispositivos móviles y corresponsales no bancarios).

• El logro más relevante de este proyecto piloto, ha sido el demostrar que si se puede llegar a la población no incluida financieramente en Colombia, pero es necesario continuar con la expansión y replica de las metodologías para lograr una mayor cobertura.

Fotos: