En Colombia, la falta de liquidez es uno de los principales inconvenientes que enfrentan los empresarios. En efecto, la última Gran Encuesta a las Microempresas de Anif evidenció que más del 70% de los microempresarios encuestados que accedieron al crédito destinaron los recursos para capital de trabajo como pagar la nómina de los empleados, comprar materia prima, pagar proveedores, etc.

Para ayudar a mitigar este problema de falta de caja existe una herramienta de financiamiento denominada factoring. La cual consiste en que una empresa o persona cede los créditos derivados de su actividad comercial (factura) a una entidad financiera, con el propósito de recibir de manera anticipada el dinero de su venta. En contraprestación, la empresa asume un porcentaje de descuento del valor de dicha factura.

Allí, existe la modalidad con recurso y sin recurso. En la primera, la empresa que negocia la factura asume el riesgo de un eventual incumplimiento del pago. En la segunda, la entidad financiera es la que asume dicho riesgo.

Al respecto, surge la pregunta: ¿Cuáles son los beneficios de apalancarse con factoring? Entre las principales razones se encuentra que:

- Permite obtener recursos líquidos

Dependiendo del negocio, las cuentas por pagar pueden tener una larga duración (60, 90 o hasta más de 180 días), lo que afecta negativamente sus niveles de caja. No obstante, con el factoring se puede obtener una importante proporción de la venta de manera inmediata.

- Aliviana la carga operativa relacionada con la gestión del cobro

La gestión de cobro puede representar una carga operativa importante para ciertos negocios, pero con el factoring esta tarea queda tercerizada en la entidad financiera. Así, se reducen los costos relacionados con la administración y recolección de la cartera.

- Es rápido y sencillo

Con la factura electrónica, se espera que acceder al factoring para los empresarios sea aún más rápido y sencillo. Adicionalmente, y con la ayuda de la tecnología, las Fintechs y las entidades financieras han optimizado el proceso y la experiencia de usar este producto. De hecho, hay plataformas tecnológicas que permiten la venta y compra de facturas de una manera fácil y segura.

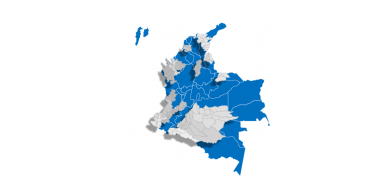

En Colombia la herramienta ha adquirido preponderancia. Por eso, a octubre de 2019 el saldo de cartera equivalía a más de 4,7 billones de pesos, mientras que cuatro años atrás era casi la mitad. No obstante, aún hace falta una mayor profundización, debido a que históricamente las encuestas elaboradas a las mipymes han señalado que menos del 5% acceden a este producto.

Sin lugar a dudas, el factoring es una interesante alternativa de financiamiento que los empresarios pueden consultar y que, comparado a otros productos de crédito que ofrece el mercado, se puede ajustar mejor a los requerimientos de su negocio. Además, las oportunidades serán mayores a medida que se implemente plenamente la factura electrónica.

Daniela Londoño Avellaneda, experta en innovación financiera de Banca de las Oportunidades.

Twitter: @danielalondono7